Impuestos: un país en números rojosEl coronavirus ha desencadenado una recesión de dimensiones históricas. España tiene una deuda desbordada y el déficit está a punto de batir un nuevo récord. Para paliar el desajuste, solo hay dos caminos: recaudar más, o reducir el gasto. En este segundo especial sobre el nuevo contrato social que necesita España, EL PAÍS analiza las reformas que necesita el sistema tributario para mantener el Estado de bienestar

Locución del artículo:

La economía española vuelve a caer sobre la lona. Aún no se había recuperado totalmente de la anterior crisis y la pandemia la ha vuelto a tumbar. El coronavirus ha desencadenado una recesión de dimensiones históricas. Ha puesto contra las cuerdas al sistema sanitario, ha estresado escuelas e institutos y ha supuesto un desafío ciclópeo para las instituciones públicas, que en ocasiones se han visto superadas en este combate. Las cuadernas que sostenían el Estado de bienestar, que se daban por seguras y robustas, parecen ahora más inestables. Las administraciones públicas han salido al rescate para paliar el desastre. Han lanzado una costosa red de protección laboral (los llamados ERTE), han desplegado planes para ayudar a familias, autónomos y empresas y han asegurado el flujo de dinero con una multimillonaria línea de préstamos y avales públicos.

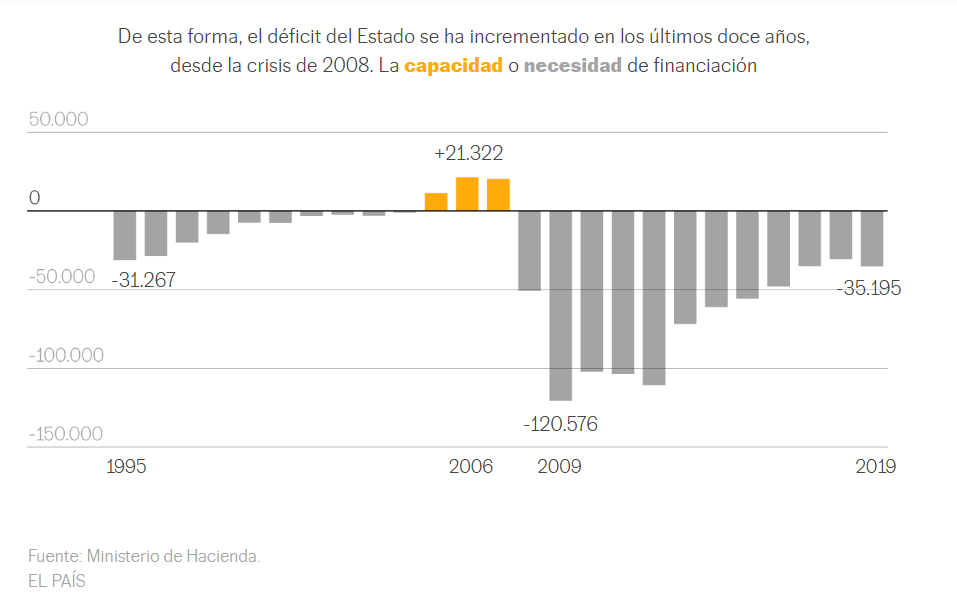

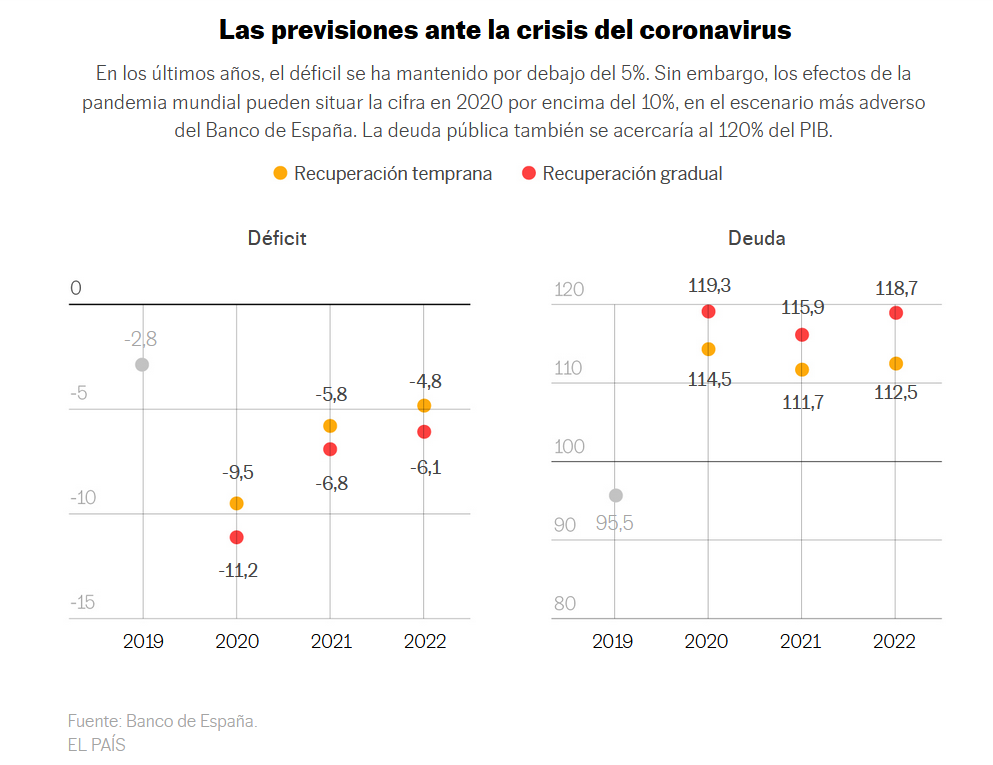

Pero el parte de daños que dejará esta crisis será extenso y amargo. Altas cifras de paro, aumento de la desigualdad y, sobre todo, tensionará las costuras que cosen la solidaridad intergeneracional. Para suturar esas heridas hace falta una acción decidida. Pero las instituciones llegan con plomo en los tobillos. España acumula una deuda pública equivalente a toda su producción durante un año (100% del PIB), el déficit —la diferencia entre gastos e ingresos públicos— marcará un nuevo lamentable récord histórico. Y costará reducirlo. En esta tesitura los ciudadanos se preguntan qué hacer para que las administraciones puedan mantener el pulso. Y ante este desafío solo hay dos caminos: recaudar más o gastar menos.

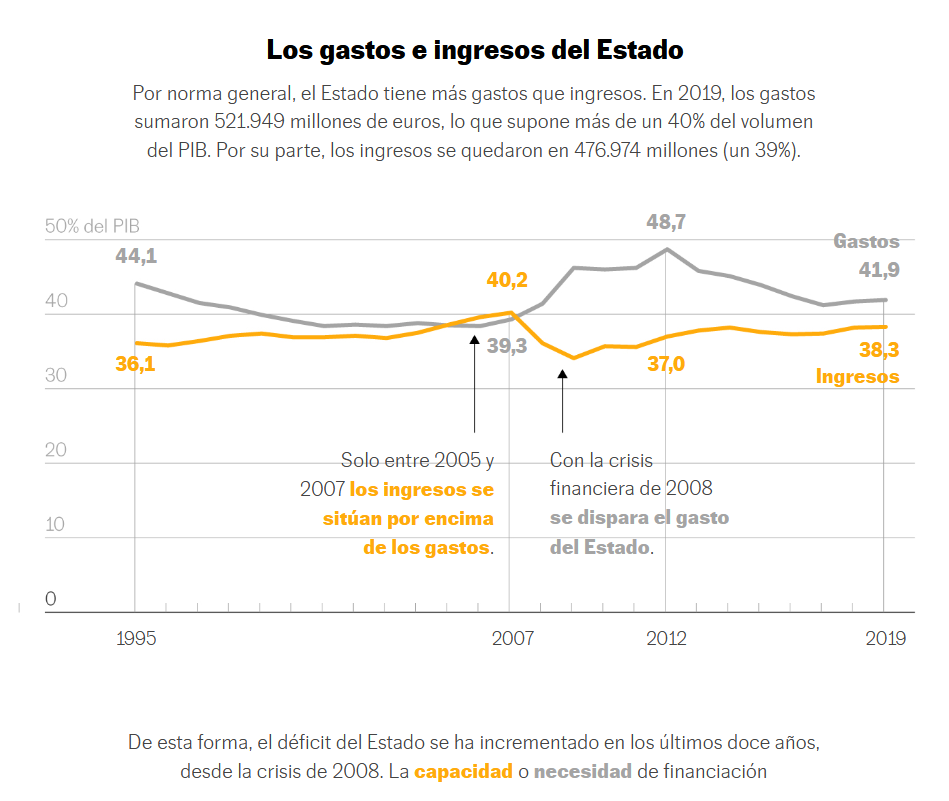

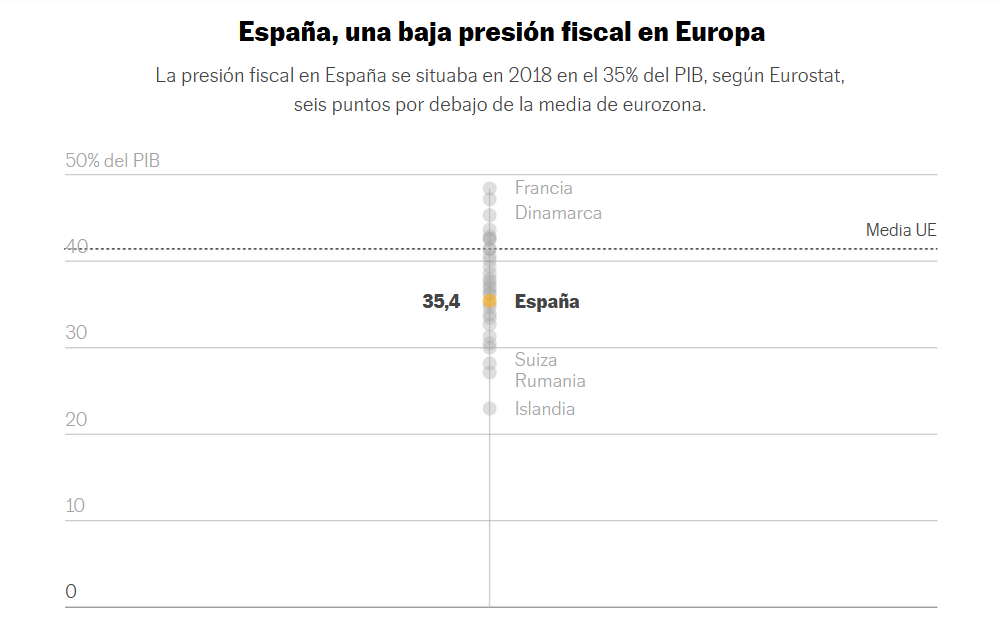

Antes de responder a esta disyuntiva hay que analizar el contexto. España es un país cuyo nivel de gastos e ingresos públicos está muy por debajo de la media europea. Durante décadas había un cierto consenso entre los ministros que ocupaban el despacho de la Real Casa de Aduanas, donde está situado el Ministerio de Hacienda, de que el nivel de presión fiscal, que mide el peso de los ingresos fiscales respecto al PIB, debía estar en torno al 38%, muy lejos de nuestros países vecinos. Pero España necesitaba crecer más para recuperar el terreno perdido durante la autarquía y tras incorporarse tarde a una economía de mercado. Así que los ministros socialistas jugaban a subir ligeramente ese listón y los populares a bajarlo. Cuarenta años después España ha cambiado. La globalización, la digitalización y las heridas de las sucesivas crisis han modificado las necesidades sociales. Así que ha llegado el momento de replantearse cómo debería ser nuestro sistema tributario. Estas son las principales claves:

1. Escaso colchón fiscal

España se enfrenta a esta crisis con un escaso margen fiscal. La deuda pública supera el 100% del PIB, casi 60 puntos más que en 2007. Tras más de una década de ajustes aún no ha sido capaz de acabar con los números rojos. Atrás quedó el superávit de la época de la burbuja inmobiliaria. Estas debilidades son herencia del crac financiero, del rescate a la banca, pero también de la escasa disciplina fiscal de los políticos. El símbolo de eso fue la rebaja fiscal de Rajoy en 2015, que le supuso una dura reprimenda de Bruselas. “Desde entonces el déficit estructural [el que no depende del ciclo económico] sigue aumentando”, apunta Ignacio Conde-Ruiz, profesor en la Universidad Complutense y subdirector de Fedea (Fundación de Estudios de Economía Aplicada). Pedro Sánchez tampoco se ha esforzado en sanear las cuentas en sus primeros dos años.

La incapacidad para reducir el déficit –problema agravado por la inestabilidad presupuestaria en los últimos tres años— impide reducir la deuda pública. Por eso, España cuenta con mucho menos margen fiscal que Alemania. Y eso se notará en la ambición de las medidas para paliar la crisis y estimular la recuperación. Entre todo el pesimismo surgen dos buenas noticias: una es que el BCE está dando oxígeno a los países más rezagados como España o Italia, evitando que la prima de riesgo se dispare como ocurrió hace una década.

Catedrático de Economía e investigador de Funcas

La otra es que la anterior crisis parece haber dejado una lección. Esta vez existe consenso en que un ajuste demasiado temprano castigará la recuperación. Tanto el Banco de España como la Autoridad Fiscal (Airef) y la OCDE recomiendan diseñar ya un plan a varios años, pero mantener de momento las ayudas. “La consolidación fiscal no va a ser una cuestión de unos pocos años, sino de dos o tres legislaturas”, vaticina José Félix Sanz, catedrático de Economía Aplicada y director de estudios tributarios de Funcas. “Y diría que un requisito añadido es que fuese consensuado por las principales fuerzas políticas. Daría credibilidad”.

2. Presión fiscal lejos de la media

Esta crisis ha resucitado el debate sobre el Estado de bienestar y los más de seis puntos de presión fiscal que separan a España de la UE. Nuestro país está más cerca de los modelos liberales encabezados por EE UU o Irlanda que de modelos más sociales como Francia o los nórdicos, donde el Estado de bienestar forma parte del acervo de los ciudadanos.

La presión fiscal en España está seis puntos por debajo de la media de la UE

Ante esto hay que preguntarse si existe un nivel de presión fiscal óptimo. Según los expertos, no. “Depende de las preferencias sociales”, contesta Conde-Ruiz. “Pero lo que sí tenemos son niveles de referencia”, añade José Moisés Martín Carretero, economista y consultor: “Si queremos tener un Estado social que cubra unas garantías de bienestar al mismo nivel que la eurozona, lo lógico es que tengamos unos ingresos y gastos parecidos”.

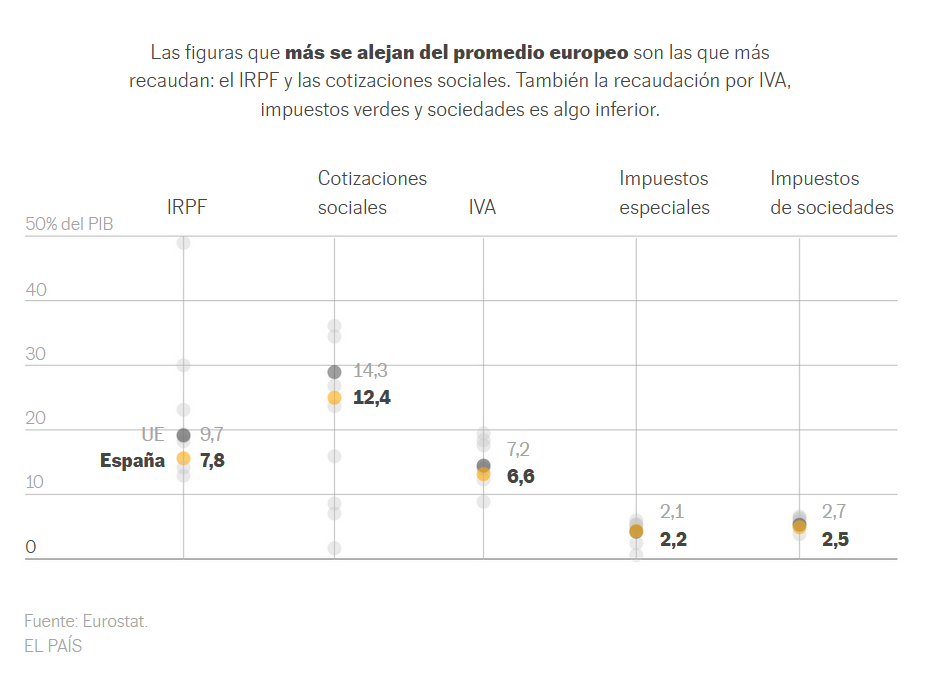

Las principales brechas se dan en IRPF, cotizaciones sociales e IVA. Varios organismos ya han recomendado ajustes en este sentido para financiar la recuperación. El Banco de España ha puesto la lupa en el IVA y los gravámenes especiales con particular atención a los impuestos verdes, donde España está lejos de la UE. Mientras tanto, países como Alemania han anunciado rebajas fiscales. “Nosotros no podemos porque no tenemos recursos”, comenta Jesús Ruiz-Huerta, profesor emérito de la Universidad Rey Juan Carlos y director del Laboratorio de la Fundación Alternativas. “Aunque el nivel de presión fiscal es una cuestión de decisión colectiva, si nos comparamos con los países vecinos, a mi juicio, sí hay un problema serio de espacio fiscal”.

Rafael Doménech, catedrático y responsable de Análisis Económico del BBVA Research, añade otro ángulo: implementar reformas que reduzcan la tasa estructural de desempleo y aumenten el crecimiento potencial de la economía y, por ende, los ingresos. “Ni este año ni el que viene vamos a poder subir impuestos o bajar el gasto, pero sí sentar las bases del crecimiento”.

3. Los agujeros del sistema

Los principales impuestos en España tienen un peso sobre el PIB inferior a la UE, pero sus tipos nominales están en la media. Entonces, ¿por qué se recauda menos? No hay una única respuesta: un modelo productivo más enfocado a los servicios, la escasez de empresas medianas y grandes o el elevado desempleo estructural. Pero sí existe cierto consenso en que parte del problema está en las múltiples exenciones, deducciones y tipos reducidos que convierten el sistema en un colador por el cual se escapan miles de millones de euros.

La Airef acaba de revisar los principales agujeros del sistema. Los cuantifica en 35.000 millones al año. Su conclusión es que hay distorsiones en las desgravaciones de los planes de pensiones, la tributación conjunta y el arrendamiento de vivienda en el IRPF, las ventajas fiscales para sicavs y socimis y los tipos reducidos del IVA. Solo estos últimos, que se aplican a bienes de primera necesidad pero también al sector turístico, representan una merma de 18.000 millones al año. “Generan un gasto alto para el Estado y no son lo suficientemente progresivos, pero si se quitan para productos importantes para la capa baja de la sociedad hay que garantizar ingresos suficientes para compensar”, advierte Susana Ruiz, responsable de Justicia Fiscal en Oxfam Internacional.

Conde-Ruiz también pone el acento en los precios públicos, como las matrículas universitarias o los peajes de las autopistas. “En España son más bajos que en otros países, y eso es regresivo: quizás tendría más sentido que la universidad no fuera tan barata pero tuviera más becas”.

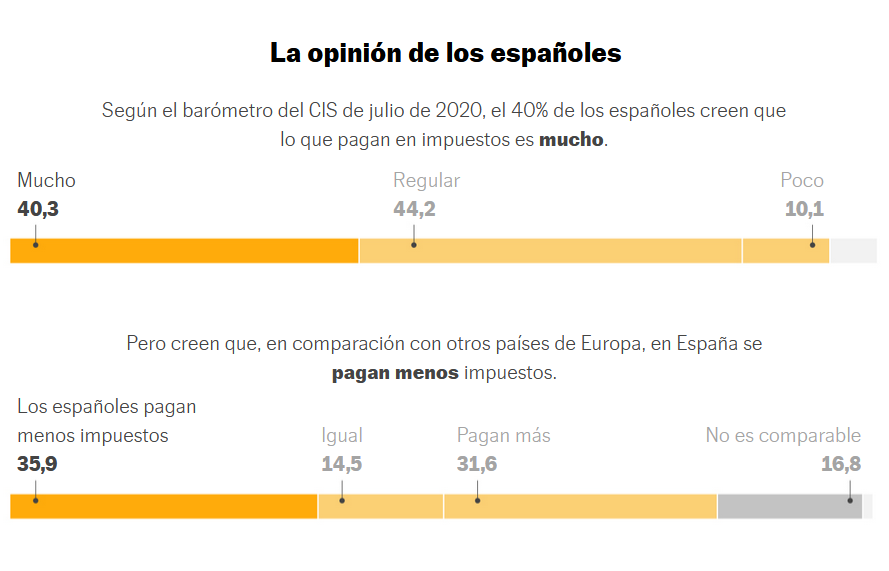

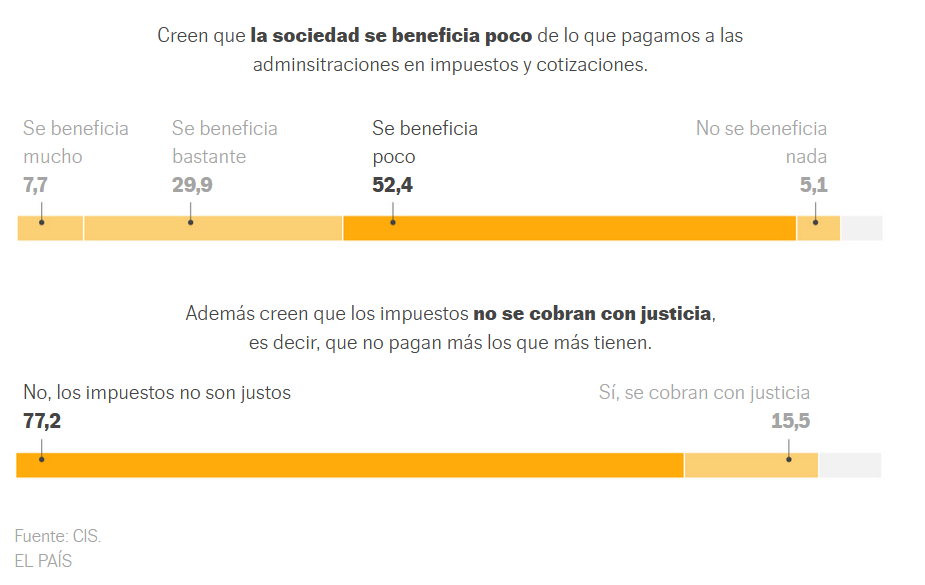

4. La eficiencia del gasto público

Mejorar la eficiencia del gasto es otro reto pendiente. Los indicadores del Banco Mundial dejan a España en peor posición frente a los ejemplares vecinos del norte de Europa, y los escándalos de corrupción o la ineficiencia de algunos servicios alimentan la desconfianza de los ciudadanos. Según la última encuesta del CIS, más de la mitad de los españoles considera que se beneficia poco de lo que paga a Hacienda. “Por eso son más populares aquí mensajes sobre bajadas de impuestos, porque hay cierta desconfianza en que el sector público vaya a gastar bien los recursos”, analiza Doménech.

JOSÉ MOISÉ MARTÍN CARRETERO, ECONOMISTA

La Airef también ha revisado un buen puñado de políticas públicas y ha concluido que en varios ámbitos ni se gestiona ni se planifica bien, por ejemplo en las subvenciones públicas, en los sistemas de copago farmacéutico y en las políticas activas de empleo. “No se trata tanto de recortar, es que lo barato sale caro”, resume Martín Carretero: “Hacemos políticas low cost con poco impacto; invirtiendo más en planificación y evaluación podríamos lograr muchísimos más efectos”.

5. ¿Hay que crear un impuesto a los ricos?

La subida impositiva a los más ricos ya llevaba tiempo en el debate público internacional. El influyente economista Thomas Piketty lo reabrió al constatar un aumento de las desigualdades de renta y patrimonio en las últimas décadas, y la discusión ha recobrado fuerza con la pandemia. En España, Unidas Podemos ha propuesto crear una tasa para las grandes fortunas, pero el Gobierno ha metido la propuesta en un cajón.

En realidad, España ya tiene dos impuestos que gravan la riqueza: sucesiones y donaciones y patrimonio. Este último está bajo los focos. Está cedido a las comunidades, que pueden aplicar, como hace Madrid, generosas exenciones y de facto anular su recaudación. Pero hay debate acerca de su escasa capacidad recaudatoria y la tendencia internacional es eliminarlo. El Gobierno planteaba armonizar ambos tributos antes de la pandemia. Además, el acuerdo de coalición preveía incrementar los tipos del IRPF a las rentas superiores a los 130.000 euros y a las rentas de capital por encima de los 140.000 euros.

ALEJANDRO ESTELLER-MORÉ, CATEDRÁTICO DE ECONOMÍA

“Mejor configurado y aplicado, el impuesto sobre el patrimonio podría aportar recursos al sistema, aunque no en exceso”, considera Alejandro Esteller-Moré, catedrático en la Universidad de Barcelona. “Si queremos aumentar la recaudación, y ya hemos visto que sí por la existencia de un déficit estructural, es inevitable incrementar la presión fiscal sobre las clases medias. Para evitar el efecto potencialmente regresivo, se podría elevar la presión fiscal sobre el capital: impuesto sobre el patrimonio e incluso sobre las ganancias del capital”.

Una de las pegas que se suele poner al impuesto sobre el patrimonio es que modificarlo o elevarlo en exceso solo a escala nacional podría generar un efecto de traslado de la riqueza a otros países con menor fiscalidad. Por ello, también se han lanzado propuestas para crear una tasa temporal europea a las grandes fortunas ―como la de los economistas Emmanuel Saez, Gabriel Zucman, y Camille Landais― o gravar más los beneficios extraordinarios que grandes empresas, sobre todo tecnológicas, están logrando con esta crisis.

Medidas de este tipo también pueden tener efectos sobre la percepción media del contribuyente: según el CIS, solo el 15% de la población cree que pagan más quienes más tienen. “Esto tiene que ver con la construcción de la percepción social. De que esta vez se está exigiendo más a aquellos que han sido golpeados menos. Llamémoslo como queramos, pero hay que rediseñar el impuesto sobre el patrimonio”, opina Ruiz, de Oxfam Internacional.

6. Tasa digital y fiscalidad para el siglo XXI

La globalización y la irrupción del negocio digital han puesto en jaque las reglas fiscales de todo el mundo. Los gigantes tecnológicos y las grandes corporaciones desvían cada año miles de millones de beneficios a territorios de baja tributación, algunos de ellos en el corazón de la UE, como Irlanda, Holanda y Luxemburgo.

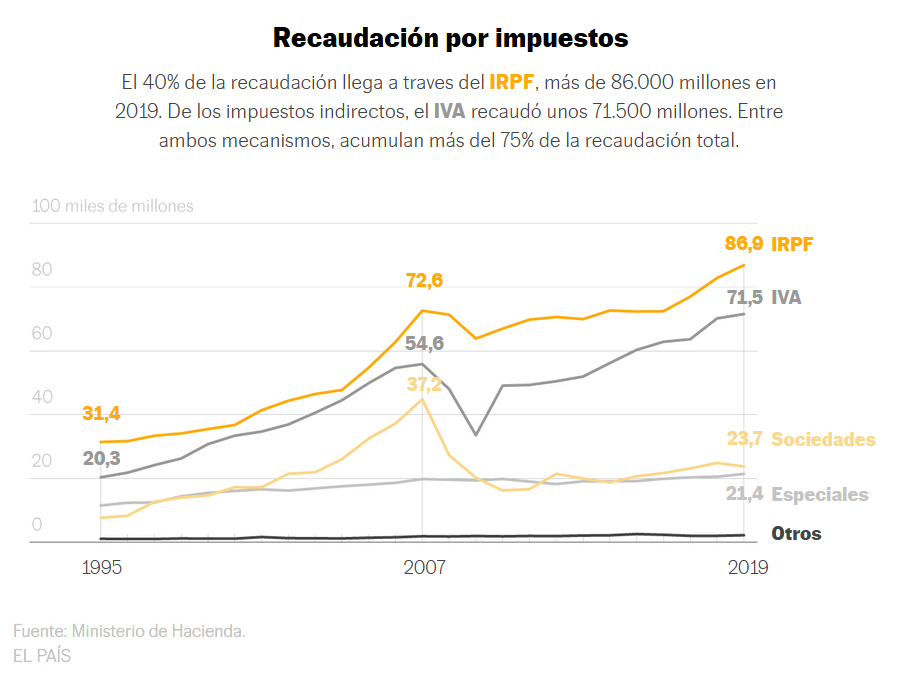

Esta situación ha generado una carrera a la baja en el impuesto de sociedades. España, donde esta figura recauda la mitad que antes de la Gran Recesión, está tramitando una nueva tasa digital —conocida como tasa Google— para hacer pagar más a las tecnológicas. Pero la falta de un acuerdo global pone en entredicho su potencial.

Los impuestos verdes son otra figura fiscal moderna que ha copado el debate. En España la presión de estos tributos sobre el PIB es del 1,8%, inferior al 2,4% de la media de la UE. El acuerdo de coalición entre el PSOE y Unidas Podemos ya planeaba elevarlos. Con la pandemia, la OCDE ha recomendado subirlos y Bruselas ha planteado crear dos tasas a las emisiones de dióxido de carbono para financiar la recuperación. La otra cara de estos tributos es que gravan el consumo y podrían repercutir en las clases más desfavorecidas.

“Hay que ir con mucho cuidado, la fiscalidad verde sirve para facilitar la transición ecológica y la sostenibilidad medioambiental, pero no para resolver un problema de déficit estructural”, comenta Doménech. “Si no damos nada a cambio nos podemos encontrar con un descontento social como ha ocurrido en Francia. Hay propuestas que tienen mucho sentido común, que lo que indican es que si se aumenta la fiscalidad verde se redistribuya parte de lo que se recauda a aquella parte de la sociedad que sale perjudicada, por ejemplo mediante transferencias públicas, ayudas de renta. Gravas la contaminación pero combates el descontento social”.

7. El lastre del fraude y de la economía sumergida

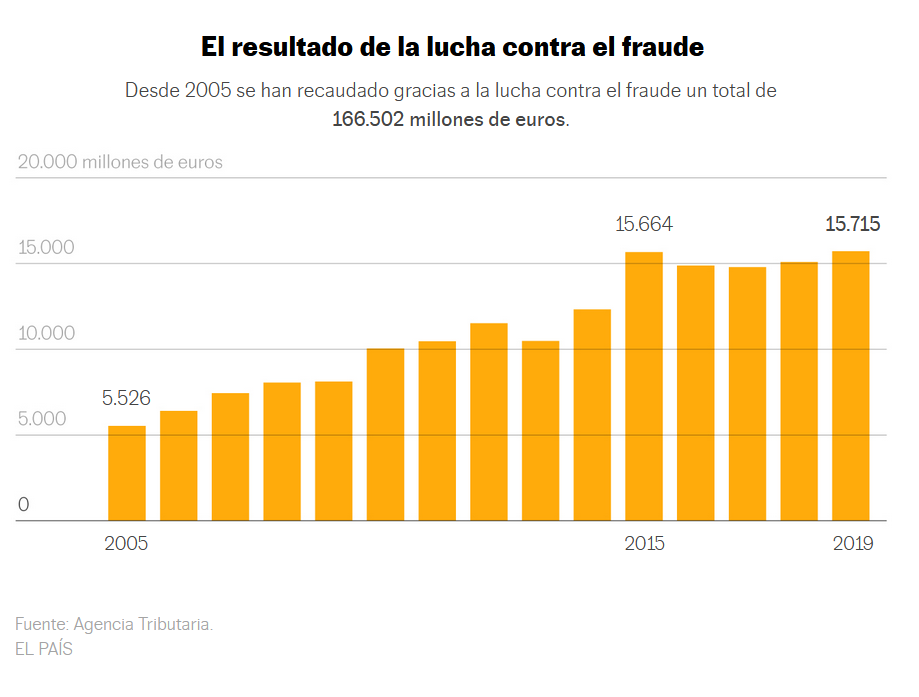

Desde las facturas sin IVA a la evasión de los grandes patrimonios o el comercio de drogas, el fraude fiscal y la economía sumergida generan cada año un importante boquete para las arcas públicas. “Es difícil dar una cifra, solo hay estimaciones”, asegura Carlos Cruzado, presidente de los Técnicos del Ministerio de Hacienda (Gestha). España suele aparecer entre los países europeos peor situados en los rankings de economía informal. Por eso, los políticos siempre sacan a relucir la lucha contra el fraude como un parche para cuadrar las cuentas. Pero no es tan fácil. No solo depende de nuevas normas, sino también de mejorar la conciencia fiscal.

Conclusiones

1) España tiene un déficit estructural que no ha dejado de crecer en los últimos años, pese a la bonanza económica, y la pandemia elevará el agujero hasta un récord histórico.

2) Volver a equilibrar las cuentas requerirá años de ajuste. Los expertos coinciden en la necesidad de lograr un pacto fiscal que abarque varias legislaturas.

3) La presión fiscal de España está seis puntos por debajo de la media de la UE y abre el debate sobre el modelo de Estado de bienestar al que aspira el país.

4) El sistema fiscal español pierde miles de millones de euros en bonificaciones, deducciones, exenciones y tipos reducidos de los impuestos. Los expertos apuntan sobre todo a los tipos reducidos y superreducidos del IVA, pero hay agujeros en otras figuras.

5) Varias políticas públicas tienen margen para mejorar su eficiencia a través de un mejor diseño, planificación y evaluación. La racionalización del gasto permitiría redirigirlo hacia herramientas más efectivas.

6) La globalización y la digitalización requieren modernizar el sistema. La fiscalidad verde tiene margen para ser elevada. La tasa digital pretende lograr una imposición fiscal más justa para las grandes corporaciones, pero la falta de un acuerdo internacional pone en entredicho su potencial.

Recomendaciones

1) Acompasar la consolidación fiscal a la recuperación

Subir impuestos o bajar gasto antes de que la economía vuelva a crecer lastrará la recuperación, pero ya es momento de anunciar un plan a medio plazo.

2) Alcanzar un acuerdo político de largo plazo para diseñar un ambicioso pacto fiscal

Lograr un acuerdo de varias legislaturas para acometer una reforma integral del sistema que garantice el Estado de bienestar.

3) Revisar las bonificaciones y exenciones que merman la recaudación

Detectar y modificar aquellas bonificaciones, deducciones y tipos reducidos que no cumplen con su objetivo.

4) Mejorar la eficiencia del gasto público

Mejorar la planificación, diseño y evaluación de las políticas públicas, revisar tasas y copagos.

5) Adaptar la fiscalidad a los nuevos tiempos

Modernizar el sistema. Impulsar nuevas figuras como la fiscalidad verde y la tasa digital.

La opinión de los expertos

https://youtu.be/3lsYTyJGkJ4.